2024年分締切間近!ふるさと納税のしくみと申告手続き

年末が近づくにつれてふるさと納税関係のCMが増えてきたと感じます。

AMAZONでもふるさと納税の取り扱いを始めるとの報道があり来年以降さらに注目が集まることが予想されます。

2024年度のふるさと納税の寄付期限が今月末までとなっていますのでふるさと納税の仕組みについて解説したいと思います。

目次

ふるさと納税とは

内容

今でこそ返礼品のイメージが強いふるさと納税ですが、2008年創設時の本来の目的は『これまで自分を育んでくれたふるさとにいくらかでも恩返ししたい』との要望に応えるものでした。

名称に納税と入っていますが、都道府県または市町村に寄付をし、寄付年度の所得税及び翌年の住民税の一部を控除する制度となっています。

所得税や住民税を控除することによりふるさと納税前の納税額とふるさと納税後の寄付額+納税額がほぼ変わらないよう(実質負担2000円)に調整されるのです。

近年では寄付額に応じて地方自治体が返礼品を贈呈することから返礼品のポータルサイトも多く存在しており、自治体独自サイトも増えてきている現状です。

一時期は自治体間の寄付金争奪競争が過熱し返礼品の高額化という問題が生じたため、現在の返礼品は寄付額の3割相当が目安とされています。

また寄付時にその使い道を指定できることも魅力の一つでしょう。

通常の納税では自分の希望するかたちで税金を使ってもらうことはできないため、私も子供たちの教育のために使ってもらえるようにふるさと納税を活用しています。

実質負担2000円となる限度額の計算

所得税や住民税から控除されるふるさと納税ですが無制限に控除されるわけではなく、課税状況に応じて上限が設定されています。

ふるさと納税の寄付額が控除上限を超えた場合は、その超えた部分の金額は住民税等から控除されませんので自己負担となります。

限度額の計算は下記のとおりです。

総控除額=①所得税の控除額+②住民税(基本分)の控除額+③住民税(特例分)の控除額

- 所得税の控除額

=(ふるさと納税額※-2,000円)×所得税の税率

※総所得金額等の40%が上限 - 住民税(基本分)の控除額

=(ふるさと納税額※―2,000円)×10%

※総所得金額等の30%が上限 - 住民税(特例分)の控除額

=次のうちいずれか低い金額- (ふるさと納税額-2,000円)×(100%-10%【基本分】-所得税の税率)

- 住民税の所得割額×20%

これからふるさと納税を始められる方は前年の住民税の所得割額のおおよそ20~30%が上限となりますので目安とされるとよいかと思います。

(課税状況が大幅に変動しない場合)

不動産や株式を売却するなどして総所得金額が大幅に増える年は限度額も比例して大きくなるので該当する方は今一度ご自身の限度額を見直してみるとよいかもしれません。

ちなみにふるさと納税の最高寄付額は群馬県伊勢崎市3億円で返礼品は防災シェルターでした。

対象となる自治体

ふるさと納税の対象となる地方公共団体になるには国への届け出が必要です。

全国1,788団体のうち1,786団体が指定を受けておりほぼすべての地方公共団体への寄付はふるさと納税の対象となります。

(2024年においては東京都と兵庫県洲本市が届出書の提出がなかったため指定団体とはなっていないようです)

確定申告を忘れずに!

せっかくふるさと納税をしても確定申告を忘れてしまっては所得税や住民税の減免が受けられません。(ワンストップ特例を除く)

以下で控除を受けるための手続きを見ていきましょう。

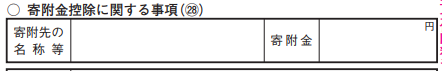

所得税の確定申告(寄付金控除)

所得税の確定申告で寄付金控除の適用を受ける場合はまず第2表の寄付金控除に関する事項(㉘)に寄付先・寄付金額を記載します。

複数の寄付先に寄付している場合は『○○市 ほか』と記載し寄付額の合計額を寄付金欄に記入します。

そして第1表㉘寄付金控除欄に(ふるさと納税額-2000円)の金額を記載します。

確定申告書に添付して各自治体が発行した『寄付金の受領書』の提出が必要ですが、ふるさと納税ポータルサイト運営事業者など特定事業者が発行した年間寄付金額が記載された『寄付金控除に関する証明書』の添付に代えることも可能です。

例年、会社の年末調整のみで確定申告をしないような方は給与以外の所得がある場合でもその給与以外の所得金額が20万円以下の場合は確定申告をしなくともよい特例がありますが、ふるさと納税をしたことにより確定申告する場合はその20万円以下の所得についても申告しなければならないので気を付けなければなりません。

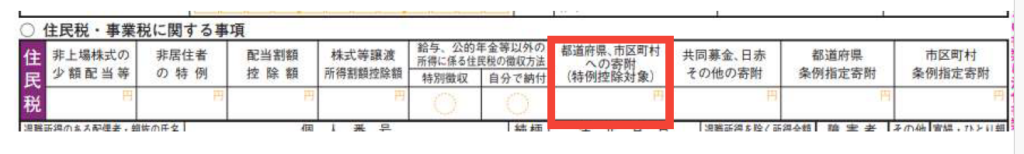

地方税の税額控除

上記の寄付金控除欄の記載だけでは所得税の減免しか受けられませんので住民税分の控除についても記載を進めなければなりません。

住民税分については確定申告書第2表の住民税・事業税に関する事項の『都道府県・市区町村への寄付(特例控除対象)』欄にふるさと納税の寄付額を記載します。

2024年は住民税についても定額減税が実施されましたが、ふるさと納税の限度額の計算上、定額減税の影響はないこととなっています。

(③住民税(特例分)の控除額=定額減税前の所得割の2割が上限となっているため)

ワンストップ特例

所得税の申告義務がない給与所得者は、ふるさと納税の寄付先が5団体以内の場合に限りこれらの団体に申請することで、確定申告によらずふるさと納税に係る控除を受けることができます。

この特例制度をワンストップ特例と呼びますが、この制度を使いたい場合には寄付時に寄付先の団体に対し必要事項を記入した『寄附金税額控除に係る申告特例申請書』を提出します。

その後寄付先の団体から住所地の市区町村へふるさと納税の寄付情報が伝達され翌年分の住民税から控除されることになるのです。

ワンストップ特例を使った場合は確定申告をしないので、所得税からの控除はなく、全額住民税から控除されるのが特徴です。

その他の注意点

ふるさと納税を行うと各団体から返礼品をもらえることがあります。

この返礼品の受領による経済的利益は一時所得とされ、所得金額が50万円超の場合は申告が必要となります。

ちなみに生命保険の解約返戻金による所得や競馬・競艇・競輪などの当選金も一時所得に分類されます。

先日の有馬記念でも万馬券がでましたので、これらの所得が大きかった方は注意が必要ですね。

まとめ

年間の収入や所得控除がほぼ確定してくるこの時期はふるさと納税の限度額が確定してくる時期でもあります。

ポータルサイト運営者も今年度の取り残しがないように頻繁にCMを流すのでさらに拍車がかかり、ふるさと納税全体の約3割の寄付が12月に行われるというのもうなずけますね。

ふるさと納税の本来の目的は自分の出身地や応援したい自治体を応援するという意味合いなので、限度額は参考程度に頭に入れておく程度でふるさと納税ライフを楽しんではいかがでしょうか。

筒井会計事務所では個人の方の確定申告も承っておりますのでお気軽にお問い合わせください。