個人事業主必見!ラクラク自宅で完結◎国税・地方税のキャッシュレス納税ガイド

「税金の納付=銀行や税務署に行くもの」と思っていませんか?

実は、個人事業主でも自宅にいながらキャッシュレスで納税できる時代になりました。

所得税や消費税、地方税など、さまざまな税金をクレジットカード、ネットバンキング、スマホ決済などを使って手軽に支払えます。

キャッシュレス納付を活用すれば、銀行の混雑を避けられるだけでなく、納税の手間を削減しながらポイント還元を受けることも可能です。

ただし、利用方法や注意点を知らないと、思ってもみない手数料がかかることも。

本記事では、個人事業主向けのキャッシュレス納税の種類やメリット・デメリット、具体的な申請手続きまで分かりやすく解説します。

スマートな納税で、時間もコストも有効活用しましょう!

目次

キャッシュレス納付とは

種類

振替納税

事前に届出をした預金口座から、税目ごとに決められた振替日に自動で口座引き落としにより納付する方法です。

ダイレクト納付

e-TaxやeLTAXで税目や引き落とし日を入力し、事前に届出をした預金口座から、口座引き落としにより納付する方法です。

e-Taxには電子申告時に自動ダイレクトの利用に関するチェックボックスにチェックを入れて送信することで納期限に自動で口座引き落としを書けることができる自動ダイレクトも選択可能です。

インターネットバンキング

インターネットバンキング口座やATMなどから納付する方法です。

こちらも事前にe-Taxによる利用開始手続きが必要となります。

クレジットカード納付

『国税クレジットカードお支払いサイト』や『地方税お支払いサイト』からクレジットカードを利用して納付する方法です。

スマホ納付

専用サイトやPAYPAYなどのスマホ決済アプリからQRコード等を読み取って納付する方法です。

対象税目

キャッシュレス納税できる税目は納税手続きごとに異なります。

また納税できる限度額や手数料も納税方法ごとに異なりますので自身に合った方法を選びましょう。

| 所得税 | 消費税 | 源泉所得税 | 住民税 | 限度額 | 手数料 | |

| 振替納税 | 〇 | 〇 | × | × | なし | 不要 |

| ダイレクト納付 | 〇 | 〇 | 〇 | 〇 | なし | 不要 |

| インターネットバンキング | 〇 | 〇 | 〇 | 〇 | 金融機関 による | 金融機関 による |

| クレジットカード納付 | 〇 | 〇 | 〇 | 〇 | 1000万円未満まで | 要 |

| スマホ納付 | 〇 | 〇 | 〇 | 各市町村 による | 30万円以下 | 不要 |

メリット

納税の手間や時間の削減

金融機関等へ納税のために移動する時間や納付書を準備する手間を省くことが最大のメリットです。

年に一度の所得税等の納税はもちろんですが、毎月の納税が必要になる源泉所得税などの納付についてはさらに効果が大きくなります。

浮いた時間を営業活動に充てましょう。

クレジットカード納付の場合は支払期間を延ばすことができる

クレジットカードでの支払いは一括払い・分割払い(最大12回)・リボ払いから選ぶことができます。

資金繰りが一時的に厳しい場合は助かりますが、手数料の増加は否めませんので注意も必要です。

基本24時間対応可能

国税については夜間・休日を問わず利用することができるので思い立った時に納税を終えることができます。

e-Taxの利用可能時間や金融機関のオンラインサービス提供時間内である必要はありますが、隙間時間を活用することでタイムパフォーマンスが上がります。

eLTAXは土日祝日や年末年始を除く8:30~24:00までとなっていますので注意しましょう。

デメリット

クレジットカード納付の場合は手数料が必要

クレジットカード納付の場合はその納税額により手数料がかかってきます。

この手数料は必要経費になりますのでクレジットカードに紐づくポイントなども勘案して選択しましょう。

当初手続きの煩雑さ

スマホ納付の場合は特に事前準備は必要ありませんが、ほぼすべてのキャッシュレス納付を行う場合はe-TaxやeLTAXの利用が必須です。

今までe-Taxなどを利用していない方は、新たにe-TaxやeLTAXなどの利用開始手続きをする必要が出てきます。

この他キャッシュレス納付で利用する口座の登録など、開始する年度は納付準備の手間がかかりますので比較的時間に余裕があるときに準備をしましょう。

申請方法と必要書類

口座引き落としとなるキャッシュレス納付を開始する際はその引落口座の登録が必要になります。

スマホ納付では必要になりませんがその他の手続きでは下記のように事前に申請や口座の準備をしなければなりません。

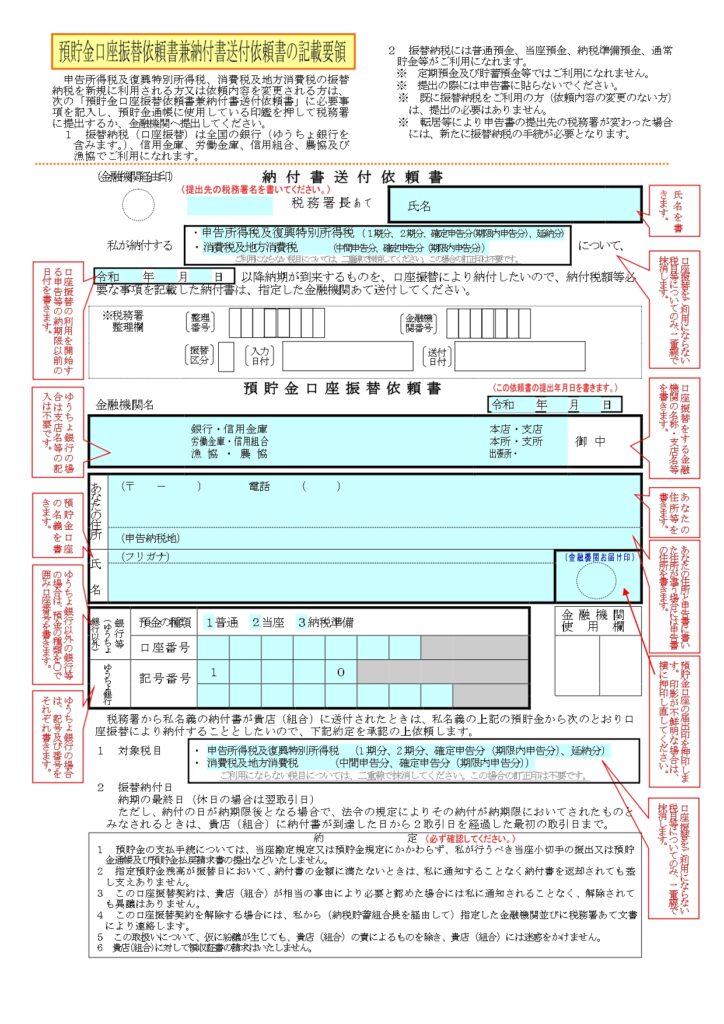

振替納税

e-Taxにより依頼書を電子送信する方法と書面で税務署又は金融機関に提出する方法があり、いずれも確定申告の申告期限までに提出します。

書面提出の場合は口座振替依頼書に口座情報を記載し、銀行印を押印し提出します。

e-Taxにより提出する場合はパソコン又はスマホでe-Taxにログインし必要事項を入力します。

その後、金融機関サイトでの手続き時に引落口座のキャッシュカード暗証番号や通帳残高の下三桁を求められますので事前に準備しておきましょう。

手数料は必要ありませんが領収書は発行されません。

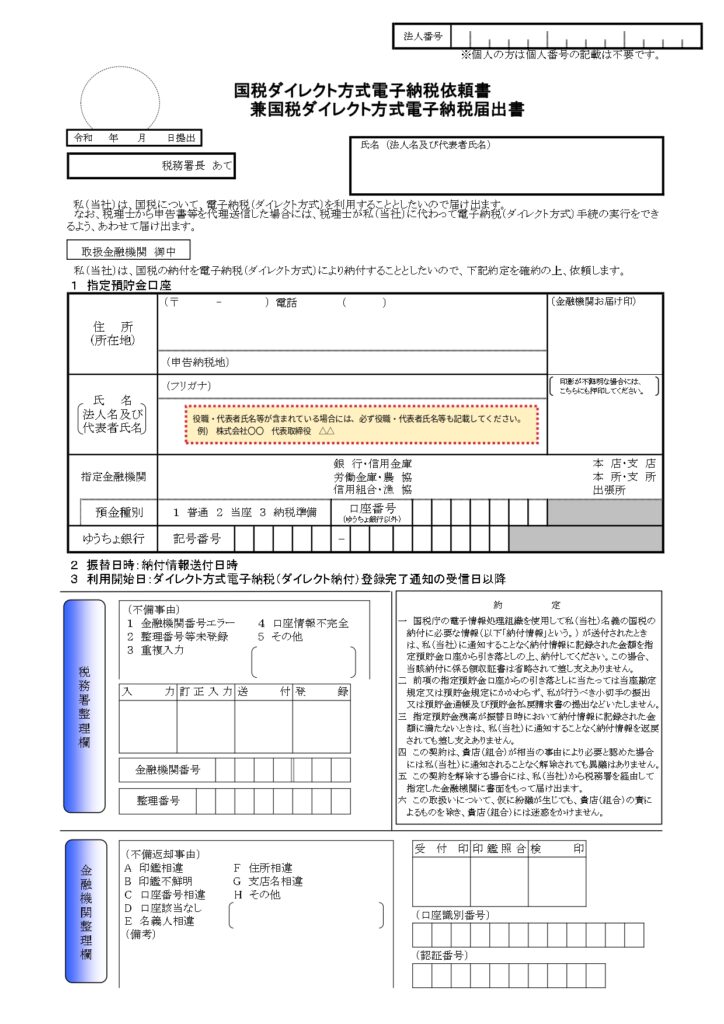

ダイレクト納付

国税のダイレクト納付を開始する場合はダイレクト納付利用届出書をオンライン又は書面で税務署に提出します。

オンラインでの提出は利用開始まで1週間程度、書面での提出は1か月程度かかりますので余裕をもって提出しましょう。

書面提出の場合

地方税のダイレクト納付はeLTAXのPCdeskから必要事項を記入したうえでダウンロード・印刷し金融機関窓口へ郵送します。

インターネットバンキング等

インターネットバンキングによる納付を行うためにはインターネットバンキング口座もしくはモバイルバンキング口座の開設が必要です。

ネット銀行の一部が対応していないペイジーを利用しての納税となりますので、対応している金融機関を事前に確認しましょう。

注意点

振替納税

転居などにより管轄の税務署が変わると改めて振替納税の手続きが必要になります。

ただし確定申告書の振替継続希望欄に〇印を記載して提出すると変更後の税務署でも継続して利用することができます。

または所得税・消費税の納税地の異動又は変更に関する届出書の振替納税を引き続き希望する欄に『はい』と記載することでも継続利用可能です。

二重納付

納税通知書が送られてくる税金の場合、領収印の無い納付書が手元に残ってしまうので再度納付してしまうリスクがあります。

納付を終えたものはチェックを付けておくなどして後からわかるようにしておきましょう。

引き落とし不能の場合は法定納期限の翌日から延滞税が課されますので預金残高の確認が必要です。

ダイレクト納付(地方税)

今までは地方税お支払いサイトでのダイレクト納付ではワンタイムパスワードによる二段階認証が行われていましたが、PCdesk(DL版)/(WEB版)では二段階認証は行われていませんでした。

セキュリティ強化の観点からPCdesk(DL版)/(WEB版)でも令和7年3月24日からワンタイムパスワードによる二段階認証が行われる運びとなっています。

ワンタイムパスワードが送信される利用者IDに紐づけされているメールアドレスが誤っている場合、ワンタイムパスワードを確認できず納税に支障をきたす可能性がありますので現在使用しているメールアドレスになっているか確認しましょう。

まとめ

今回は個人事業主の方向けに各種税金の納税方法について解説しました。

様々な納税方法があるのでご自身に合った方法で活用されるのがよいのではないでしょうか。

筒井会計事務所ではお客様の納税コストを少しでも減らすためにキャッシュレス納付を推進しておりますのでご興味がございましたらお問い合わせください。

“個人事業主必見!ラクラク自宅で完結◎国税・地方税のキャッシュレス納税ガイド” に対して3件のコメントがあります。

コメントは受け付けていません。