【同族会社必見】「みなし役員」にご用心!知らぬ間の役員認定

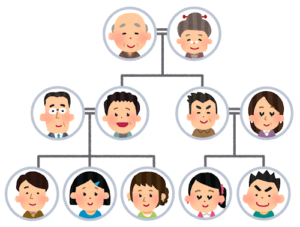

日本の中小企業の多くは、オーナー社長とそのご家族・ご親族が出資と経営の両方を担う同族会社です。

対外的には「部長」や「使用人」という肩書きでも、税法の世界では経営に大きな影響力を持つ人物は「みなし役員」として扱われることがあります。

この認定を受けてしまうと、従業員に支給したつもりでいた賞与(ボーナス)が、法人税の計算上、全額損金不算入とされてしまうなど思わぬ落とし穴にはまります。

今回は、このみなし役員制度の具体的な仕組みとその影響について、わかりやすくお伝えします。

みなし役員とは

法人税法が考える「役員」の定義は、会社法上の定義より広い概念になります。

会社法が取締役や監査役といった登記された形式的な地位を重視するのに対し、法人税法は職務の内容、つまり誰が会社の経営に影響力を持っているかを重視します。

特に同族会社では、会社の所有者であるオーナー一族が経営権を強く握っており、形式的には従業員や相談役という地位に身を置いていても、その実、会社の重要な意思決定を担い、利益調整のために自由に給与を設定できてしまうケースが見られます。

こういった会社法上の役員ではないが、経営に深く関与している実質的に経営者と同等とみなされた使用人などをみなし役員としています。

二つの類型

みなし役員には、適用される要件によって大きく分けて二つのパターンが存在します。

一つ目は、会社の株主ではないが、相談役や会長・顧問などの肩書を持ち、経営に従事している者とされています。

例えば、株式を後継者に譲り、役員の座からも退いた先代経営者が、会長として依然として経営会議に参加しているようなケースです。

株を1株も持っていなくても、実質的な支配力があれば役員としてみなされます。

一方、二つ目のみなし役員は、同族会社における親族従業員が対象です。

ここでは、会社の株主構成や自分自身がどれだけ株を持っているかという基準と経営に従事しているかどうかの両方が問われます。

この規定は、親族という立場で株を持っている従業員が、その立場を背景に破格の報酬を受け取ることを防ぐために設けられています。

株式保有要件

二つ目のみなし役員に該当するかどうかを判定する株式保有要件は、非常に細かく規定されています。

判定は、以下の三つの基準をすべて満たした場合で経営に従事していたら役員としてみなされます。

| 基準 | 確認すべきポイント |

| 50%超基準 | 会社の株主グループを大きい順に並べ、第一順位から順次持ち株割合を足していき、初めて50%を超えるときに、これらの株主グループに属しているか |

| 10%超基準 | 本人の属する株主グループ単体が、会社に対して10%超の持株比率を有しているか |

| 5%超基準 | 本人と、その配偶者や特殊関係人などの持株割合の合計が5%を超えているか |

特に重要なのは最後の5%超基準です。

この5%基準では、他の親族の株は含めず、「本人とその配偶者」や自身が支配している同族会社の持ち株割合の合計という非常に狭い範囲で判定します。

このため、会社の支配権を持つグループに属していても、本人と配偶者などの持株比率が合計5%以下であれば、二つ目のみなし役員の株式保有要件からは除外されることになりますので、リスクを回避できることになります。

経営に従事とは

みなし役員認定において最も判定が難しいものが、「経営に従事しているか否か」という実態判断です。

具体的な判断基準は明示されていませんが、過去の判例や裁決例から以下の要素を総合的に見て判断されます。

- 金融機関からの借入実行などの意思決定を行っているか

- 取引先の選定や事業計画の立案を行っているか

- 職員の採用や、従業員の給与・賞与の決定などに携わっているか

- 対外的に会社の代表者として契約行為など行っているか

税務調査では、調査官が本人への質問(インタビュー)を通じて「実態」を聞き出そうとします。このとき、「現場は全て私が決めている」といった誇張した発言をしてしまうと、それが致命的な証拠となってしまうため、客観的な証拠(稟議書、会議録、職務権限規程など)で権限の所在を明確にしておくことが非常に重要です。

みなし役員に認定されると

もし、従業員がみなし役員と認定されてしまうと、その人に支払った給与も役員報酬として取り扱われます。

役員報酬は定期同額給与、事前確定届出給与、利益連動給与のみが損金にできますのでそれ以外の部分は法人税の計算上、経費にできないことになります。

従業員として支給していた賞与や残業代などは定期同額給与には該当しないため、みなし役員に該当するかどうかは非常に重要な検討事項になります。

まとめ

みなし役員制度は、形式にとらわれず、経済的な実質を見て課税の公平性を保つための制度です。

同族会社が親族に給与を支払っている場合など、この規定が適用されるかどうかによって法人税の金額に影響を与えることにもなりかねません。

当事務所では、顧問契約をご検討されている方を対象に初回面談を無料で実施しておりますのでお気軽にお問い合わせください。